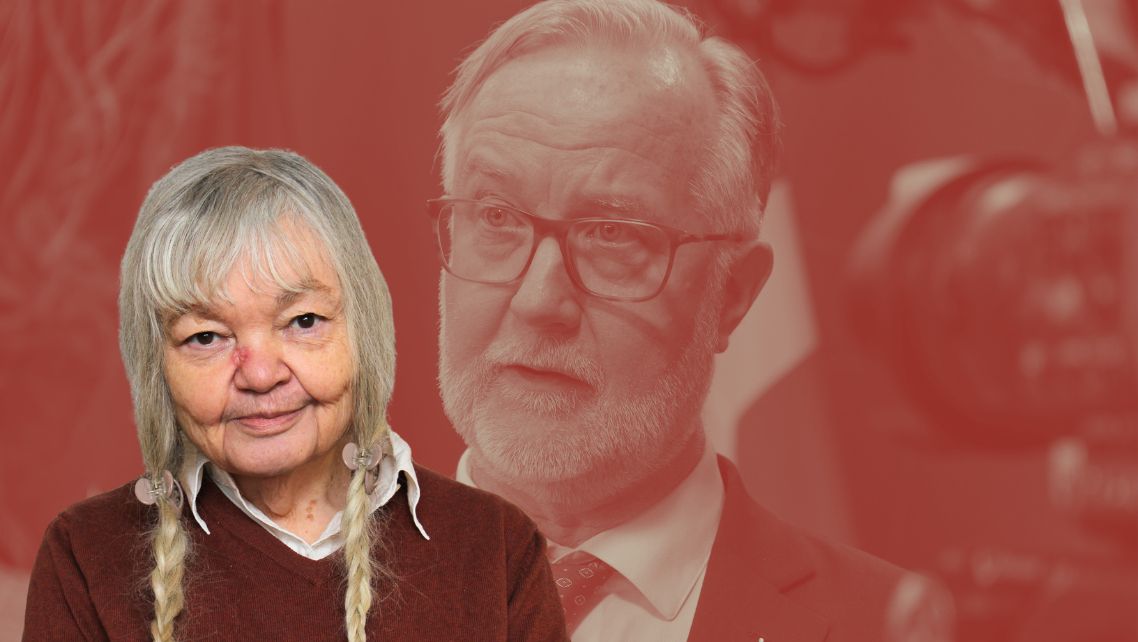

Anne-Marie Lindgren: Överskuldsättningen handlar om betydligt mer än bostadslån

Regeringen är oroad över hushållens stigande skuldsättning och särskilt de så kallade blancolånen, eller privatlånen. Som är lån utan underliggande säkerheter och till högre ränta än bostadslån. För att göra dem mindre attraktiva vill regeringen att sådana lån inte ska ge rätt till ränteavdrag. Dessutom vill man höja taket för bostadslånen från dagens 85 till 90 procent av priset.

Argumentet för att avskaffa ränteavdraget för privatlån är att staten inte ska premiera överskuldsättning. Argumentet för att höja bolånetaket är dels att då minskar behovet av blancolån. Och dels att sänka tröskeln till bostadsmarknaden, inte minst för ungdomar.

Dessvärre är problemet med vare sig blancolånen, bostadslånen eller hushållens skuldsättning så här enkelt. Man undgår inte frågan hur mycket regeringen ens har begripit av det.

För det första så avser inte alla blancolån bostadsköp, och hushållens skulder handlar inte bara om blancolån hos banker.

För det andra så prövas alla banklån – bostadslån eller privatlån – mot låntagarens ekonomiska resurser att klara räntor och amorteringar, med viss marginal dessutom för höjd ränta.

Med dagens – svindlande – bostadspriser i framför allt storstadsregionerna krävs det höga inkomster, definitivt över medelnivå, för att klara bankernas kreditprövning, om man behöver låna upp till dagens tak på 85 procent. Enligt Mäklarsamfundets beräkningar krävs det en gemensam månadslön på 76 000 för ett par som vill köpa en trea i Storstockholmsområdeet, 112 000 kronor om det handlar om en bostadsrätt i Stockholms innerstad, och 80 000 kronor om det gäller Göteborgs centrum.

En höjning av själva lånetaket sänker inga trösklar in på bostadsmarknaden. För den verkliga tröskeln dit består inte av 85-procentsbegränsningen av själva bostadslånet. Den verkliga tröskeln är de höga priserna på bostäder. som kräver lån på nivåer mycket få har inkomster att klara om man ska låna ändå upp till taket.

Anne-Marie Lindgren

Ska man låna 5 procent mer av köpesumman krävs förmodligen ännu litet högre inkomster för att klara bankens prövning, eftersom räntor och amortering hamnar ännu litet högre.

Med andra ord, en höjning av själva lånetaket sänker inga trösklar in på bostadsmarknaden. För den verkliga tröskeln dit består inte av 85-procentsbegränsningen av själva bostadslånet. Den verkliga tröskeln är de höga priserna på bostäder. som kräver lån på nivåer mycket få har inkomster att klara om man ska låna ändå upp till taket.

Vilket innebär, enligt Mäklarsamfundets beräkningar, att bara ungefär en av tre löntagare som har inkomster på den nivå som krävs för att köpa en bostad i storstadsregionerna. Andelen bland unga människor är sannolikt ännu lägre.

Det finns bara en effektiv metod att ”sänka trösklarna till bostadsmarknaden”: att kraftigt öka bostadsbyggandet. Tröskeln består som sagt av de höga priserna. De är höga för att det finns för få bostäder i förhållande till efterfrågan. När efterfrågan är högre än utbudet åker priset upp, helt enligt marknadsekonomins lagar.

Bostadsbyggandet har varit alldeles för lågt alldeles för länge, och sjunker just nu ännu mer. Några åtgärder för att få upp byggandet igen det har hittills inte avhörts från regeringshåll. Ett höjt bolånetaket innebär, på sin höjd, att ytterligare några kan få vara med och konkurrera som de bostäder som redan finns. Inte att väldigt många fler plötsligt kan köpa bostad.

Och överskuldsättning – ja, det problemet handlar knappast om att personer som klarar bankens kreditprövning i dag ”bara” får 85 procent av bostadspriset som bolån och fem procent som blancolån. Problemet är att såväl 85 procent som 90 procent, med dagens prisnivåer, är väldigt mycket pengar. Som gör låntagarna ytterst sårbara, för stigande räntor. Eller stigande energipriser. Eller stigande livsmedelspriser.

Höga bostadslån är förmodligen en underliggande förklaring till att skulderna hos Kronofogden ökat kraftigt det senaste åren och just nu uppgår till 119 miljarder kronor. Men det är knappast enda förklaringen.

För överskuldsättningen handlar om betydligt mer än bostadslån. Och mer än om lån, med eller utan bostaden som säkerhet, hos bankerna. Konsumentkrediter är ett vanligare skäl än banklån att hamna hos kronofogden; en av 40 som lånar hos den typen av kreditföretag hamnar hos fogden, mot bara en av 1 000 som lånar av banken.

Och konsumentkrediter, via andra kreditgivare än bankerna och via nya ”smarta” betalningslösningar via lån – till, förstås, högre ränta och diverse tilläggsavgifter – har blivit allt vanligare under senare år. Finansinspektionen och Konsumentverket har båda skärpt sin tillsyn över dessa kreditföretag, men båda menar att dagens instrument inte räcker. Förtjänstmöjligheterna för företagen är nämligen med dagens regelverk så stora att företagen har allt intresse av att skaffa sig allt fler kunder – det vill säga få allt fler att låna till konsumtion. Motmedlet blir då självklart åtgärder som riktas mot lönsamheten i själva kreditgivningen.

Så finansinspektionen vill här sätta ett tak för hur hög ränta som kreditföretagen får ta ut, och likaså sätta regler för hur stora avgifterna utöver räntan får vara. Det förefaller mer träffsäkeert än att avskaffa ränteavdraget för blancolån – eftersom det här alltså handlar om en helt annan form av kreditgivning …

Hittills ha dock ingenting hörts om det förslaget från regeringshåll.